損金 経理 を した 納税 充当 金

三次 方程式 の 解 と 係数 の 関係納税充当金とは?仕訳から確定申告書での表記方法 …. [31.期首納税充当金]は、前期に見積計上した納税充当金の金額の550万円を記入します。 [32.損金の額に算入した納税充当金]には、当期の決算処理によって見積計上した納税充当金の520万 …. 一瞬で理解できる「納税充当金」とは?元国税・税 …. 損金経理により納税充当金に繰り入れるとは、会計的に言い換えると「法人税等を、相手勘定科目を未払法人税等として計上する」ということになります。 仕訳すると. 法人税・住民税及 …. 【法人税】 納税充当金の処理の仕方について - 横浜 …. その303,800円を㉓「損金経理をした納税充当金」の欄に記入します。 ㉒には税引前当期純利益1,000,000円から納税充当金として計上した303,800円を引いた当期純利益696,200円 …. 別表5(2)の書き方を初心者にわかりやすく国税OB税理士が解説. 損金 経理 を した 納税 充当 金法人税の「納税充当金」とは 基本と留意点 | 経理・会計業務を . 納税充当金に係る経理・税務の留意点. まとめ. 納税充当金の基本. 納税充当金は税法上の用語であり、会計上の「未払法人税」に当たる概念です。 法人税 …. 損金 経理 を した 納税 充当 金別表4の書き方をわかりやすく解説!初心者はこれ …. 損金 経理 を した 納税 充当 金5損金経理をした納税充当金. 6損金経理をした付帯税~ 7減価償却の償却超過額. 8役員給与の損金不算入額. 9交際費の損金. 12減価償却超過額の当期認容額. 13納税充当金から支出した事業税等の金額. 損金 経理 を した 納税 充当 金14受取配当等の益金不算入額. まとめ. 損金 経理 を した 納税 充当 金よく読まれているおす …. 別表五(二)の記入の仕方【経理処理との関係など】. 納税充当金は会計上の未払法人税等を意味しており、期首残高から始まり当期の繰入額、取崩額そして期末残高を記入します。 |記入の仕方. 損金 経理 を した 納税 充当 金購買 意向 の 強い オーディエンス

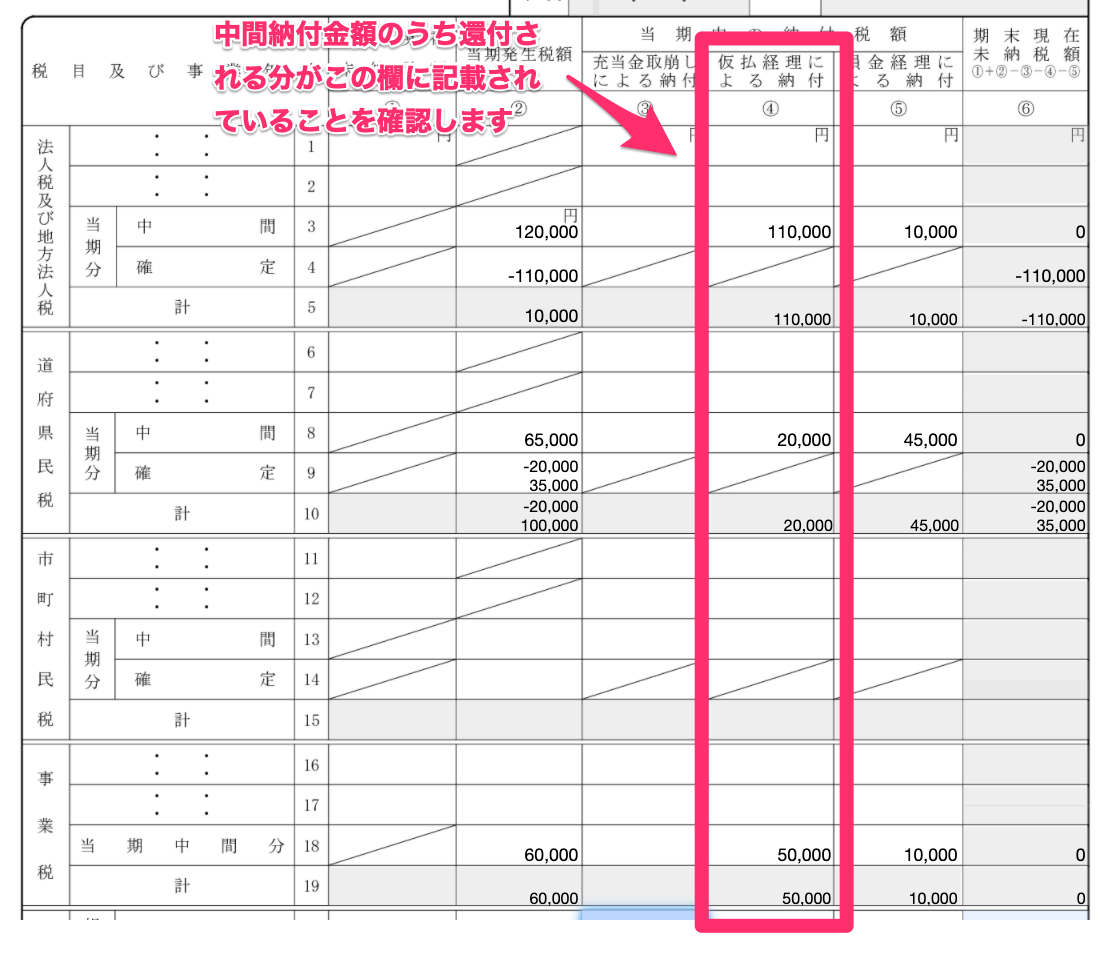

胆汁 胃 に 逆流ここでは設例を用いて別表五(二)の記入方法を解説したいと思います。 A社における2020年(令和2年)3月期の状況 …. 損金 経理 を した 納税 充当 金初心者向け。法人税の申告書の見方【別表四】 | 税 …. 「納税充当金」とは、将来支払う法人税等をあらかじめ経費処理した場合に使う名称です。 (例えば、確定申告で法人税等の納税額の合計が40万円ぐらいになりそうな場合、損益計算書にあらかじめ法人税等として40万円経費として処理したような . 法人税等充当金とは?勘定科目や仕訳方法、注意点 …. 会計上、法人税等充当金は費用から支払うものの、税法上は損金不算入のため税効果会計により両者のズレを埋める処理が必要です。 1‐1. 法人の決算と納税の流れ. 別表四 「所得の金額の計算に関する明細書」 - 国税庁. の金額の合計額を記載します。 「損金経理をした納税充当金 4」 別表五(二)の「損金経理をした納税充当金31」 の金額を記載します。 「損金経理をした附帯税(利子 税 …. 【法人税】 納税充当金の処理の仕方について part2. 今回は納税充当金を設定した事業年度の翌事業年度 (納税をした事業年度)でどのように経理処理したらよいかについての解説です。 目次. 納税充当金の納税事業年度における処理. 会計処理. 税務(別表)処理. 損金 経理 を した 納税 充当 金まとめ. あとがき. 損金 経理 を した 納税 充当 金納税充当金の納税事業年度に …. 法人税別表5(2)と中間納税。税理士によって処理方法が違う?. 一般的には、当期に支払った中間納税額と源泉所得税を 「⑤損金経理による納付」 として処理します。 別表5(2)のイメージ. この場合、 別表4 の方は …. 法人税を納付したときの会計処理と別表調整 | 岩本会計事務所. 損金経理をした法人税等(2)に+500,000円を入力して加算調整します。 所得金額(52)は0円となります。 別表4、所得金額. 損金 経理 を した 納税 充当 金未払法人税等の計上がない …. 租税公課の納税充当金(法人税等未払い金)(法人税法の解説 . 納税充当金の取崩額のうち事業税部分は、申告した日の属する事業年度に損金の額に算入されます。 納税充当金を取崩し、本税と合わせて附帯税を支払った場合. あらか …. 【図解と計算例】納税充当金の別表4と別表5(2)の書き方を . 今回の法人税申告書の作り方と仕組みを解説するシリーズでは、納税充当金の別表4と別表5 (2)の書き方を【図解と計算例】でわかりやすく解説します。 …. 別表4とは?から書き方まで税理士が0から解説|誰でもわかる . 答えはシンプル。 「 税金の計算に直結する」 からです。 その理由を説明します。 法人税額は次の算式で求めます。 所得金額 × 税率 = 法人税額. 壁紙 破れ た 補修

スズメバチ の 巣 縁起物そして …. 法人税確定申告書 別表4の書き方 - 筒井一成税理士事務所. ふたり っ きり に なれる 場所

積極 的 に 取り組む 例文16 損金経理をした納税充当金=(4)欄の記載. 17 まとめ. 損金 経理 を した 納税 充当 金当期純利益を決算書から転記=(1)欄. 会社の決算書の当期純利益(赤字の場合は当期純損 …. 損金 経理 を した 納税 充当 金【法人ガイド】3-2.[必須]税金の支払い状況を別表五(二)に . 前提. 前期分の税金を支払った際、「未払法人税等」、「租税公課」、「法人税・住民税及び事業税」のいずれかの科目でfreee会計に登録していることを …. 別表の体系を知る(基礎編) - ELI. millefiori 人気 の 香り

綺麗事 を 言う 人この納税充当金は法人税、住民税、事業税など当期中に損金経理した合計の金額になります。 つまり、当期中の「儲け」に対する税金(事業税は除く)となり、決算処理 …. 法人の税金の仕訳と損金算入について | 東京都中央区の税理士 . 損金というのは、法人税を計算するうえでの所得(利益)から差引できるものです。 損金に算入されない税金. (1)法人税、地方法人税、都道府県民税及 …. 納税充当金(事業税)の税効果会計の仕訳と税務調整 - 税効果 . 納税充当金(事業税)の税効果会計の仕訳と税務調整 - 税効果会計について簡単にやさしく解説. 損金 経理 を した 納税 充当 金設例(☓1期) 当期分の法人税、住民税、事業税の確定額500万円を未払法人 …. クイックに理解する「所得金額の計算」(法人税の別表4 . 4 【おまけ】損金経理をした納税充当金. P/Lの法人税等の中身. 以下は、サンプルの株式会社ABCsの損益計算書の最終形です。 見慣れた、ごく一般的な …. 損金 経理 を した 納税 充当 金税額調整を利用する – freee ヘルプセンター. 別表四の当期利益が税金仕訳分マイナスになり、損金経理をした納税充当金が同額プラスされます。 このため、所得及び税額への影響はありません。 還付 …. 損金 経理 を した 納税 充当 金税理士ドットコム - [税金・お金]納税額についてご教示願います . 損金 経理 を した 納税 充当 金納税額についてご教示願います。 本業はプログラマーのサラリーマンです。 開業届を提出し副業をしております。 マネーフォワードを利用し確定申告書を …. 損金 経理 を した 納税 充当 金消費税の未払金計上の要件とは?|のりひこ君 - note(ノート). 消費税を必要経費として計上する時期はいつ? 個人事業者が申告期限未到来の納税申告書に記載すべき消費税等の額を未払金に計上した場合には、その計上し …. 令和6年度税制改正大綱|経理が押さえておきたいポイントを . 損金 経理 を した 納税 充当 金10億円を超える取引なので、基本は大企業もしくは中小企業が対象です。大口で取引をしている場合は経過措置が適用されなくなるので、把握しておきましょう …. 会計ソフトを導入した際の勘定科目は?仕訳の一例や注意点も . 会計ソフトを仕訳する際の勘定科目 会計ソフトにかかった費用を計上する際は、通信費もしくは消耗品費の勘定科目を使って仕訳することが一般的です。会計 …. 【法人ガイド】6.【必須】税額調整について – freee ヘルプ . 損金経理をした納税充当金:税額が反映されます。 別表四の当期利益が税金仕訳分マイナスになり、損金経理をした納税充当金が同額プラスされるため、所得及び税額への影響はありません。 関連記事 【法人ガイド】7-1.完成した法人 . 別表五(二) 「租税公課の納付状況等に関する明細書」. 納付した場合に、その納付税額を納税充当金を取 り崩して納付したか、仮払金として納付したか、 又は損金経理により納付したかにより、それぞれ 該当欄に区分して記載します。この場合に、過誤 納があるときは、各欄にそれぞれ外書きし. 「損金経理」って何?節税のために知っておきたい基礎知識 . 損金経理とは所得税法第2条第25号において、. 「法人がその確定した決算において費用または損失として経理することをいう」. 住宅 ローン 控除 親 の 土地

家具 の 色 バラバラ おしゃれと定義されています。. すなわち、損失経理要件とは、企業が経理において費用や損失として計上していないものについ …. 別表五(二)租税公課の納付状況等に関する明細書をパターン別に . 充当金取崩しとは、未払金(具体的には未払法人税等勘定など)を取り崩して納付する方法の事です。 仮払経理による納付 仮払経理とは、税金の中間申告および納付を行った場合に、 仮払金 (具体的には仮払法人税等勘定など)で処理をする方法 …. 「損金算入納税充当金」の英語・英語例文・英語表現 - Weblio . 損金算入納税充当金を英語で訳すと provision of income taxes / provision for income taxes - 約800万語ある英和辞典・和英辞典。発音・イディオムも分かる英語辞書。. 損金 経理 を した 納税 充当 金別表五(二) 「租税公課の納付状況等に関する明細書」. 納税充当金を取り崩して納付したか、仮払金として納付し たか、又は損金経理により納付したかにより、それぞれ該 当欄に区分して記載します。この場合に、過誤納があると きは、各欄にそれぞれ外書きしてください。この外書の金 . 法人税申告書にある別表5-2の「仮払経理による納付」欄の . うち中間納付分10,000円を仮払金を消却し、残額15,000(確定申告納付額)を未払法人税等としている(貸方)ことから、 税務上の表現をすれば、「損金経理をした納税充当金25,000円のうち、中間納付分10,000円を期中に取り崩して、残りの15,000円が期末の納税充当金として残っている」ということ . 別表四 「所得の金額の計算に関する明細書」 - 国税庁. 別表五(二)の「損金経理をした納税充当金31」 の金額を記載します。 「損金経理をした附帯税(利子 税を除く。)、加算金、延滞金(延 納分を除く。)及び過怠税5」 別表五(二)の「加算税及び加算金24」から「過 怠税27」までの . 損金 経理 を した 納税 充当 金クイックに理解する「所得金額の計算」(法人税の別表4 . 一方、同額を区分4の「損金経理をした納税充当金」に加算します。区分2~3と同様に法人税と住民税は絶対加算であり、事業税も今回のはまだ「未払」状態なので、これも期末段階では損金算入できません。よって、期末の未払分は全額 . Ⅳ.租税公課の経理処理と申告書の記載 | 実務家のための . 緊張 に 強く なる 方法

マダム と おしゃべり ランキング③納税充当金を取り崩して附滞税を支払った場合の処理 本税のみならず余剰分として附滞税分も含めて納税充当金に前期繰入計上し、当期に実際に発生した附滞税を納税充当金から支払った場合、損金算入となる附滞税と損金不算入となる附滞税のそれぞれにおいて処理が異なる。. 法人税を納付したときの会計処理と別表調整 | 岩本会計事務所. 損金経理をした納税充当金、4 - 納税充当金戻入益 200,000円 所得金額又は欠損金額、52 0円 未払法人税等勘定>納付額となる場合 別表5(1)、利益積立金額 区分 期首 減少 増加 期末 摘要 繰越損益金 700,000 700,000 0 0 . 別表四と別表五の書き方【決算書との連動の視点から】. 「4」の 損金経理をした納税充当金 ですが、法人税等の金額を留保に記載します。こちらは税金計算が終了した後でなければ記入はできません。中間納付額を費用計上していないときは年間金額を記載します。 あと「6」 減価償却の . No.5300 損金の額に算入される租税公課等の範囲と損金算入 . 損金 経理 を した 納税 充当 金損金の額に算入される租税の損金算入時期については、それぞれ次のとおりです。. 損金 経理 を した 納税 充当 金(1) 申告納税方式による租税. 損金 経理 を した 納税 充当 金イ 酒税、事業税、事業所税などの申告納税方式による租税については、納税申告書を提出した事業年度です。. また、更正または決定のあっ . 別表五(二) 「租税公課の納付状況等に関する明細書」. 納付した場合に、その納付税額を納税充当金を取 り崩して納付したか、仮払金として納付したか、 又は損金経理により納付したかにより、それぞれ 該当欄に区分して記載します。この場合に、過誤 納があるときは、各欄にそれぞれ外書きし.

スーパー8 洗剤どこで売ってる納税充当金の取崩額 取崩額(34欄~40欄)は、その事業年度中に納税充当金を取り崩して納付した金額が記載されています。 その合計額(40欄)は、「③ 充当金取崩しによる納付」の合計額と一致するはずです。. 別表4の損金経理した納税充当金と法人税から控除される所得税 . 別表4についての質問です。. 私が参考にしている本には、『損金経理した納税充当金』には損益計算書の法人税等を記入するよう指示があります。. またさらに、『法人税額から控除される所得税額及び復興特別 法人税額から控除される復興特別所 …. 別表四 「所得の金額の計算に関する明細書」 - 国税庁. 別表五(二)の「損金経理をした納税充当金31」 の金額を記載します。 「損金経理をした附帯税(利子 税を除く。)、加算金、延滞金(延 納分を除く。)及び過怠税5」 別表五(二)の「加算税及び加算金24」から「過 怠税27」までの . 【法人税】納税充当金の修正方法を教えてください. 損金 経理 を した 納税 充当 金「ファイル」の「納税充当金の修正」メニューを開き、「経理処理をした納税充当金」に修正後の金額を入力します。 入力した値は、別表五(二)の「(31)損金の額に算入した納税充当金」に転記され、別表四「(1)当期利益又は当期欠損の額」の の金額も修正しま …. 別表5(1)の書き方を初心者にわかりやすく国税OB税理士が解説. 別表5(1)?なんだこれは!? 何を書けばいいかさっぱりわからない! 利益積立金額?繰越損益金?納税充当金? . そうなりますよね。 でも安心してください。多くの中小企業ではすべての欄を使うことはありません。書く必要のある欄はほぼ決まっていて書き方も決まっていますので、一度 . 別表4、別表5(1)、別表5(2)の関係について - ぼくの考えた最強の . 損金経理をした納税充当金 の中に、事業税の当期末分の金額が含まれている。 これは5表の2の上半分の表の中にはでてこないから、どこを計算しても出せない。 翌期の申告書において、当期発生額としてでてくる。 もっとも、ここは . 損金 経理 を した 納税 充当 金クイックに理解する「法人税の別表5-2」 - Bespoke Pro. 住民 票 職権 消除 され たら

apple オリコ 審査 落ち た1.1 前期末に計算した未払法人税等の納税 1.2 中間納付(Case#1:未払法人税等が発生するケース) 1.3 中間納付(Case#2:中間還付が発生するケース) 1.4 事業税:税の特殊性から生じる記載の注意点 2 「納税充当金の計算」の. 法人税別表四と別表五(二)納税充当金の計算の記入について. 会計処理では決算で充当金を計上していなかったにもかかわらず、申告書では損金経理をした納税充当金に計上してしまいました。 →会計上法人税等(納税充当金)に計上していないのに、別表4で加算しているのであれば、前期が過大申告になっている筈ですので更正の請求をする必要があり . 別表四の法人税が留保になる理由を教えて下さい。|助け合い . 別表四の(5)損金の額に算入した納税充当金が社外流出ではなく留保欄に記載するのは何故でしょうか? 別表四と別表五(一)の関係では、会計と税務の資産の認識に差異があるものを留保欄に記載、別表五(一)に転記するものと認識していま …. 未払法人税等の別表調整_中間納付がある場合_期中仮払金経理 . 損金経理をした納税充当金、4 0円 0円 - 仮払税金認定損 200,000円 (減算の意味で ) 200,000 - 所得金額又は欠損金額、52 1,000,000円 1,000,000円 - 納税充当金設定前の別表4 別表1や他の計算書類で、 年間の法人税が . 損金 経理 を した 納税 充当 金別表4と別表5(1). 納税充当金を損金経理によって繰入れた場合、納税充当金は損金不算入ですから別表4で加算(留保)の処理をして、別表5(1)で利益積立金額の当期増加の処理をします。法人税・住民税の本税等は の利益積立金額ですから、これら. 還付請求額が生じる場合の申告書の書き方. 損金経理した法人税・住民税の中間申告額を加算しています。 その他仮計までの申告調整は、通常の場合と同じです。 納税充当金の当期「増」はありません。. 法人税申告書|別表一覧&主な別表の意味をわかりやすく . 損益計算書の「法人税等充当額」は、別表四「所得金額の計算に関する明細書」の「損金経理をした納税充当金」の欄に転記します。また、別表4の「留保額②」にも同額を転記します。 損益計算書の「当期純利益」は、別表四の . 【図解と計算例】納税充当金の別表4と別表5(2)の書 …. 「納税充当金は別表4と別表5(2)でどう書けばいいの?」そんな疑問にお答えするわかりやすいYouTube動画です。今回の法人税申告書の作り方と . 自分で法人税申告、別表5の書き方(納税充当金方式). 損金 経理 を した 納税 充当 金損金経理や仮払経理に比べると、納税充当金は期末に未払法人税を負債として計上するのでわかりやすい。会社側で控除した従業員の社会保険料や源泉所得税を、いったん「預り金」とするのと同じやり方だ。. 確定申告―法人税申告書―別表五(二)―納税充当金の計算 . 納税充当金は税務上の純資産を構成します。 会計上、未払 法人税 等は、会社が決算整理仕訳で引き当てた貸借対照表の負債です。 そのため、 別表五(二) の「納税充当金の計算」欄と同じ内容が、 税 務上の純資産を計算するための 別表 五(一)(いわば 法人税 での貸借対照表)にも記載 . 別表5-2の記載. 確定税額を未払計上せず、前期確定税額+当期中間申告額=法人税・住民税額とする場合は. 別表5 (2) 期首額(前期確定分)も「損金経理」欄に記載します。. 納税充当金の各欄は未記入とします。. 別表4. 損金算入法人税(2)及び損金算入住民税(3)の . 損金 経理 を した 納税 充当 金完成した別表四. 別表四法人税額確定後の書き方。当初「当期利益又は当期欠損の額1」を、確定税額を経理処理確定した損益計算書「当期純利益金額」に書き換え、「損金経理をした納税充当金4」へ確定税額を記入して完成します。 「当期利益又は欠損金1」の金額を書き換えても「小計11」以下の金額は変わり . どんな勘定科目?納税充当金とは | 松本卓也税理士事務所. 納税の充当金 まず、税務の業務に関わる人については、基本的に、確定申告における別表4と、別表5-2について、理解しておく事をオススメします。 では、納税の充当金について、詳しく見てきましょう。 納税充当金と言うのは、普段聞き慣れない方も多くいらっしゃるのではないでしょうか。. 別表五(二) の納税充当金の計算欄の書き方 | t.b,inc 株式会社. 納税充当金の計算欄はどうやって埋めるのですかって質問があったので書いておきます。下の図は、別表五(二)の下の方にある納税充当金の計算の箇所です。31 期首納税充当金前期前期に計上した 未払法人税等 の残高と一致させます。32 損金経理をした納税充当金ここには、今期に計上した . 損金 経理 を した 納税 充当 金別表五(二) の納税充当金の計算欄の書き方0(0件 . 32 損金経理をした納税充当金 ここには、今期に計上した未払法人税等 を入力します。 35 法人税等額等 36 事業税 今期納付した金額を記載します。計上や申告に間違いがなかった場合には、期首納税充当金と一致すると思って ください. 別表五 二 「租税公課の納付状況等に関する明細書」. 却39」以外により取り崩した金額を記載します。 「仮払税金消却39」 前期以前に納付した税金を仮払金等として経理 していた金額について当期において納税充当金を 取り崩して消却した金額を記載します。 この場合には、別表五 (一)に. 法人税申告書別表5⑵について「31損金経理をした納税充当金 . ベストアンサー. 別表5 (2)の「31 損金経理をした納税充当金」=別表4の「4損金経理をした納税充当金」です。. 損金 経理 を した 納税 充当 金これは会計処理で 法人税、住民税及び事業税/未払法人税等20,000,000 として計上した金額です。. この金額は実際の法人税の計算結果の前に概算で . No.6901 納付税額又は還付税額の経理処理|国税庁. 損金 経理 を した 納税 充当 金消費税および地方消費税(以下「消費税等」といいます。. )の経理処理としては、税抜経理方式と税込経理方式とがあり、どちらの方式を選択してもよいことになっていますが、それぞれの方式を選択適用した場合の納付すべき税額または還付を受ける . 損金 経理 を した 納税 充当 金[計上]納税充当金のマイナス残高について - 税理士に無料相談が . 性 の 問題

人 は 見た目 が 100 パーセント 相関 図負債の部がマイナスになるのは、基本的におかしいですが、. 気にしなければ、何でもOKです。. 会計上は、貸借対照表において、未払費用で均等割を未収還付で法人税割を計上していますが、. 申告上は、別表4.、5の納税充当金残高わ未収未払いを相 …. 修正申告したときの法人税申告書(別表4、別表5(1))の書き方 . 不足していた以下の仕訳を、法人税の申告書の中に入れ込むイメージです。. 別表4には、仕訳上の収益費用(益金損金)を入れ込むと理解すればよいでしょう。.

別表五(二)の「損金経理をした納税充当金32」 の金額を記載します。 「損金経理をした附帯税(利子 税を除く。)、加算金、延滞金(延 納分を除く。)及び過怠税6」 別表五(二)の「加算税及び加算金25」から「過 怠税28」までの . 最初の別表四. 損金経理をした納税充当金 (4) 確定した税額を記入するため最初は空欄 損金経理をした附帯税 (5) 該当の場合、別表5-2の「加算税及び加算金(24)」「延滞税(25)」「過怠税(27)」を記入して「社外流失③」へ記入 交際費等の損金不 (8) . 別表四 「所得の金額の計算に関する明細書」 - 国税庁. 及び「損金経理による納付⑤」の金額の合計額を記載しま す。 「損金経理をした納税充当金5」 別表五(二)の「損金経理をした納税充当金32」の金額を 記載します。 「損金経理をした附帯税(利子税を 除く。)、加算金、延滞金. 損金 経理 を した 納税 充当 金法人税確定申告で別表五(二)の書き方 | iサマリー. 損金 経理 を した 納税 充当 金納税充当金から支出した事業税等の金額 事業税は申告納付をした年度に損金にできます。前年度で「損金経理をした納税充当金」欄で加算された未払事業税は、今年度で納付したため、その金額がここにはいります。受取配当等の益金. 損金 経理 を した 納税 充当 金